尚乘担任联席账簿管理人,助力远东发展成功发行2.5亿美元优先担保永续资本票据

近日,尚乘担任联席账簿管理人及联席牵头经办人,助力远东发展有限公司(以下简称“远东发展”)根据其10亿美元担保中期票据计划,成功定价首个2.5亿美元的优先担保永续资本票据发行。这是远东发展历史上首次发行永续资本票据,也是远东发展自2017年以来首次在国际资本市场发行美元债。同时这是继2016年8月,尚乘担任联席账簿管理人及联席牵头经办人协助远东发展成功完成5年期3亿美元高级债券首次发行后,再次助力远东发展成功发行国际资本市场债券,彰显了尚乘与远东发展长期友好合作的深厚友谊。

远东发展有限公司(35.HK)是香港领先的大型综合性企业集团。1972 年,远东发展在香港联合交易所有限公司上市。远东发展的主要业务包括物业发展及投资、酒店营运及管理、停车场及设施管理、证券与金融产品投资以及博彩业务。远东发展采取多元化区域策略,业务遍布香港、中国内地、澳洲、新西兰、马来西亚、新加坡、英国及欧洲其他国家。远东发展明确实践「亚洲足迹」策略,旨在从日益壮大的亚洲中产阶层所带来的消费及投资增长中获益。

本次票据由远东发展有限公司透过其全资附属公司FEC Finance Limited发行,拥有为期5.1年的不可赎回年期,初步分派率为年率7.375厘,将于自2020年4月18日开始,每年的4月18日及10月18日支付。首个重设日期为2024年10月18日,分派率将按年率300个百分点的递进息率重设。

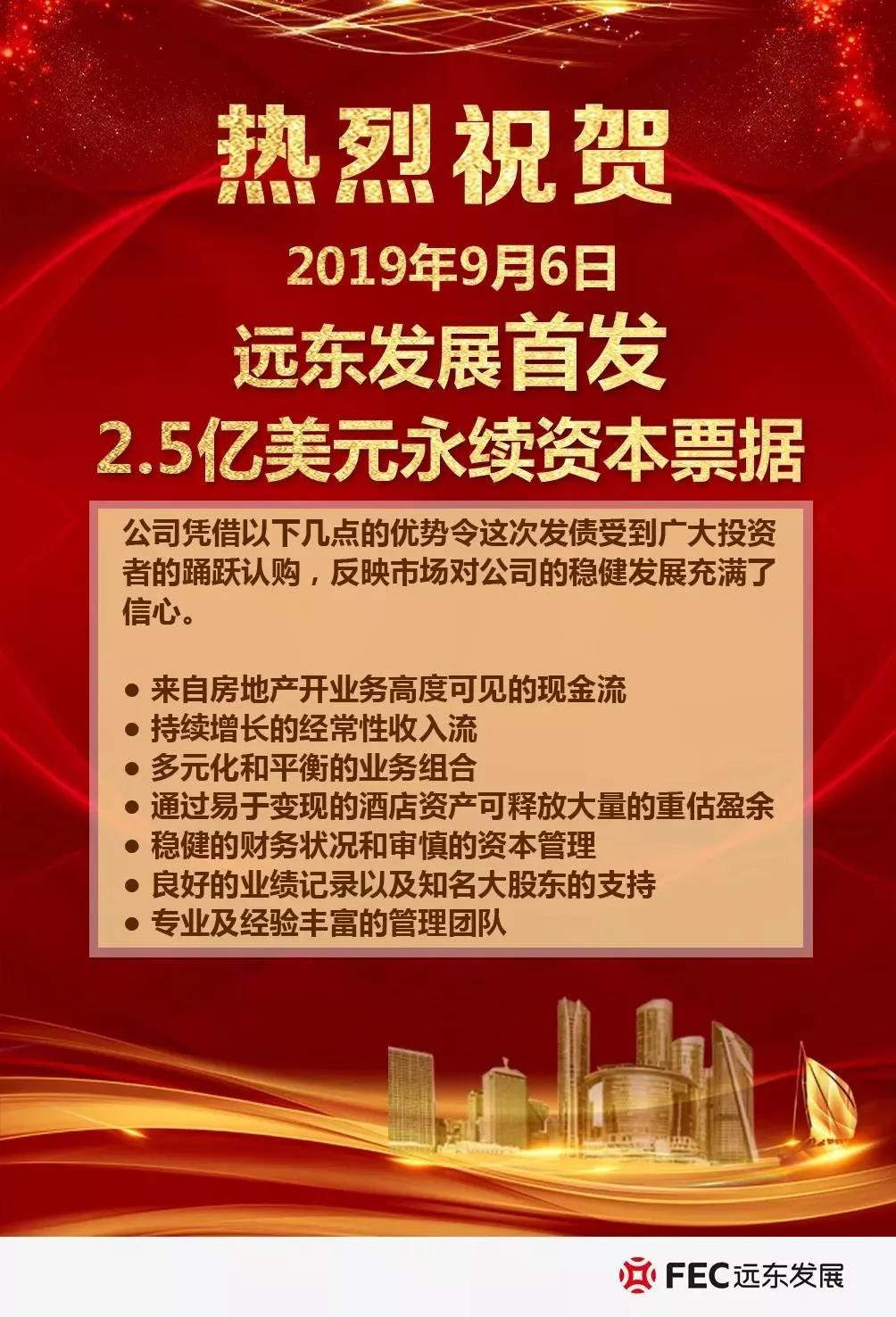

受益于远东发展来自房地产业务高度可见的现金流、持续增长的经常性收入流、多元化和平衡的业务组合、通过易于变现的酒店资产可释放大量的重估盈余、稳健的财务状况和审慎的资本管理、良好的业绩记录以及知名大股东的支持、专业及经验丰富的管理团队等诸多投资亮点,在落实了坚实的高质量基石订单和正面积极的投资者反馈后,在远东发展管理层的决策带领下和承销团的合作努力下,公司成功在公布交易的同一天内完成簿记和定价。本次发行得到了国际资本市场的火热追捧和踊跃认购,充分彰显了公司雄厚的发展实力和强劲的市场号召力。

作为一家植根香港、背靠祖国的港资金融机构,尚乘在过去十六年的发展历程中,在国家快速发展、香港繁荣稳定的时代背景下,始终秉承着专业奉献、自强不息的“狮子山”精神,始终致力于服务港资企业、服务香港社会、为开创香港更加美好的明天而齐心奋斗,为打通内地与香港及寰球的资本与资源而不懈努力。在国际资本市场领域,尚乘多次服务包括远东发展(35.HK)、新世界中国(新世界发展(17.HK)旗下的内地物业旗舰)、新鸿基公司(86.HK)、富豪酒店(78.HK)、英皇国际(163.HK)、策略资本地产(497.HK)等香港蓝筹企业进行国际资本市场交易。